Az energiacég az egyik legjelentősebb helyi beruházó, ugyanaz az anyanyelve és tudja kezelni az országban a kockázatokat. Kivéve, amikor nem.

Vargha Péter Simon és Torma Réka Sarolta írása:

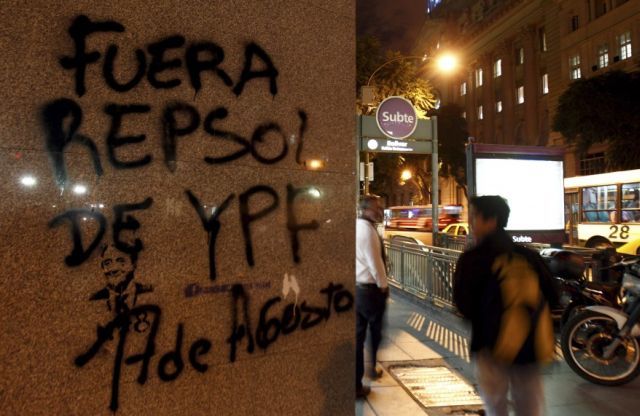

Mint ahogy azt Argentínában a Repsol, spanyol olaj- és gázcég megtanulta. Argentína a múlt hónapban államosította a Repsol 1999-ben vásárolt többségi részesedését a YPF olajcégben, amely jelentős olaj- és gázkitermeléssel és készletekkel, valamint finomítókkal és kúthálózattal rendelkezik Dél-Amerikában. Az YPF múlt hónapban történt államosítása kapcsán már sokan leírták, hogy azzal Argentína összességében rosszul jár.

Az alábbiakban egy leegyszerűsített példán azt mutatjuk be, hogy mekkora kockázati prémiumot jelent a beruházások értékelésekor, ha átlagosan 12 évente elveszik egy cég eszközeit, és ez mennyivel drágíthatja Argentínában a többi beruházást.

Eredményeink azt mutatják, hogy egy ilyen kockázat (a lent kifejtett feltételezések mellett) mintegy 600 bázispontot, 6%-ot ad hozzá az elvárt hozamokhoz. Argentína is veszít az ügyön, összességében jóval többet, mint amennyit a YPF államosításával nyer.

Tételezzük fel, hogy átlag 12 évente (a Repsol 1999-ben vette a YPF-et), évente tehát átlagosan 8%-os valószínűséggel államosítanak egy céget. „Nagylelkűen” tegyük fel azt is, hogy az értéke egy harmadát kifizetik az államosításkor. Legyen a kiinduló esetben a beruházók által elvárt hozam 10%.

Mennyivel nagyobb diszkontrátát (kamatot) kell használni a beruházás értékelésekor, ami kompenzálja ezt a kockázatot? Vagyis mennyivel növekszik a beruházók által elvárt hozam, ha előre sejtik ezeket a kockázatokat?

Mintegy 6%-os többlethozam mellett lenne mindegy a beruházónak, hogy a kockázatos, eredeti üzletet választja-e, magasabb hozam mellett, vagy a (kockázatokkal korrigált) kevesebb, de biztos pénzt, az eredeti, alacsonyabb elvárt hozam mellett. (Az elvárt hozam növekménye akkor lenne pontosan meghatározható, ha a befektetők kockázat-semlegesek lennének: azaz két különböző értékű és különböző valószínűségű, de várhatóértékben azonos pénzáramlást egyformán értékelnének. Mivel a befektetők valószínűleg nem kockázat-semlegesek, így valójában csak egy alsó becslést adtunk a többlethozam nagyságára.)

Argentínában az éves beruházások összege nagyságrendileg 120 milliárd USD. Ha minderre a beruházásra csak a felével megemelkedik az elvárt hozam, mint amennyi a kalkulált kockázati prémium a fenti esetben, vagyis csak 3% ponttal, az évi közel 4 milliárd USD többletköltség. Persze ennek a költségnek jó része valójában nem úgy merül fel, hogy ennyivel többet költenek beruházásra, hanem annyival kevesebb beruházás valósul meg Argentínában. Ehhez képest az Argentin állam 6-7 millárd dollárt „nyert” a YPF államosításával, feltéve, hogy 33%-ot kifizetnek és hihetünk a Repsol 10 milliárd dolláros követelésének. Egyszeri 6-7 milliárd „bevétel”, szemben évente 4 milliárd többletköltséggel: hát, ez nem tűnik túl jó üzletnek…

Persze itt felmerül az a probléma, hogy a többletköltségeket a beruházók fizetnék, nem az állam, és az esetleges elmaradt beruházásokért is lehet őket hibáztatni, mint ahogy történt ez a Repsol esetében is. Egy ördögi kör alakulhat ki: csak nagy hozamelvárással ruháznak be a befektetők, ugyanakkor, ha az esetleges nagy hozamok tényleg megvalósulnak, akkor a kormány jogosnak érzi, hogy el is vegye az úgymond „extraprofitot”. Ha esetleg meg nem ruháznának be eleget, akkor az is jó ok, hogy az állam vegye kézbe a dolgokat.

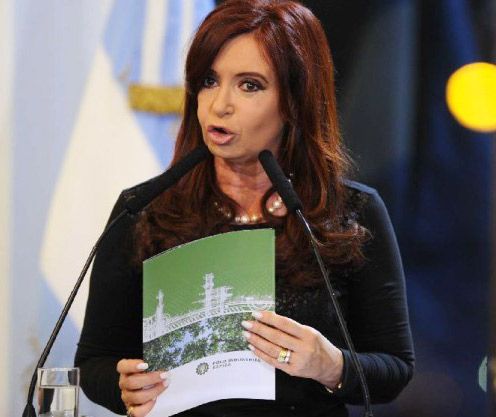

Szokásos védekezési mechanizmus ilyenkor, hogy a piacra jól „beágyazott” helyi befektetővel nyomulnak a beruházók. Ezt tette a Repsol is, amikor hitelt nyújtott egy helyi befolyásos csoportnak, az Eskenazi családnak, hogy abból növelje YPF részesedését. A családot eredetileg Nestor Kirchner, akkori elnök „nyomta be” a cégbe. De a beágyazottság is változhat, a család állítólag kiesett Kirchner özvegye és utódja Cristina Fernández kegyeiből…

Cristina Fernandez bejelenti a döntést

Elképzelhető persze, hogy a többi beruházó úgy gondolja, hogy csak egyedi, nem megismétlődő esetről van szó; vagy épp ellenkezőleg, éppen azt gondolják, hogy ők eleve kalkuláltak a megfelelő kisajátítási kockázattal, és ez az eset nem változtatott meg semmit. Ekkor a már a Repsol-YPF eset előtt is jóval kisebbek voltak a beruházások, mint lehettek volna.

A kérdés az, hogy lehet-e egy ilyen eset egyedi? Argentína elmúlt időszakbeli története azt mutatja, hogy nem. Ezt erősíti az azóta napvilágra került sztori az argentin áramcégek csőddel (és államosítással) fenyegető tarifabefagyasztásáról.

És ha ez az eset már nem növeli a megfizetendő kockázati prémiumot, az sem túl megnyugtató, hiszen a beruházások jóval nagyobbak lehetnének, ha „kiárazódna” ez a kockázat, hosszú távon javítva a növekedést. Persze a kiárazódás sokáig tart, és jóval macerásabb a mindenkori államnak, mint időnként rátenni valamire a kezét.

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.