Szerző: Jancsár Gergely, a MOL fenntarthatósági vezetője

A vállalati fenntarthatóság az elmúlt évtizedekben megkerülhetetlen vállalatirányítási szemponttá, üzleti gyakorlattá vált. A globális kihívások miatt szerepe a hosszú távú és reputációs kockázatok csökkentésében egyértelmű. Ennek ellenére a rövidtávú és kézzelfogható üzleti hasznát gyakran megkérdőjelezik, illetve sok esetben az sem egyértelmű, hogy a vállalatok érintett felei közül kik a legfontosabb célcsoportjai a fenntarthatósági akcióknak, kommunikációnak.

Az utóbbi évtizedben azonban egy célcsoport egyértelműen kiemelkedett a többi közül. Elsőre ugyan meglepőnek tűnhet, de a részvényeseket és a legnagyobb összegeket kezelő befektetési alapokat több szempont is a felelős befektetések irányába hajtja. Egyrészt a globális fenntarthatósági trendek, különösen a klímaváltozás, illetve az ezekre adott szabályozói, kormányzati, de akár fogyasztói reakciók is hosszú távon bizonytalanná tehetik például a fosszilis energiaforrásra épülő vállalatok jövedelmezőségét, és ezáltal befolyásolhatják a befektetési döntéseket is. Másrészt e befektetési alapok elszámolással tartoznak azon befektetők, magányszemélyek, intézmények felé, akiknek a megtakarításait kezelik, így igyekeznek kerülni vagy csökkenteni a reputációs szempontból kedvezőtlen befektetéseket. Mindemellett a befektetők is felismerték, hogy a vállalatok által közzétett nem pénzügyi – elsősorban vállalatirányításra, környezetvédelemre, humán erőforrásra vonatkozó – adatokat, információkat fel lehet használni egy vállalat kockázati profiljának összeállításakor. Ma már a befektetési alapok jelentős része figyelembe veszi döntései során a vállalatok fenntarthatósági teljesítményét, kockázatát. Mások ezen is túl mennek, és akár nem is fektetnek bizonyos, általuk nemkívánatosnak tartott szektorokba. A fenntarthatósági szempontok figyelembe vétele különösen elterjedtté vált a hosszú távon gondolkozó befektetők, például nyugdíjalapok, biztosítótársaságok körében.

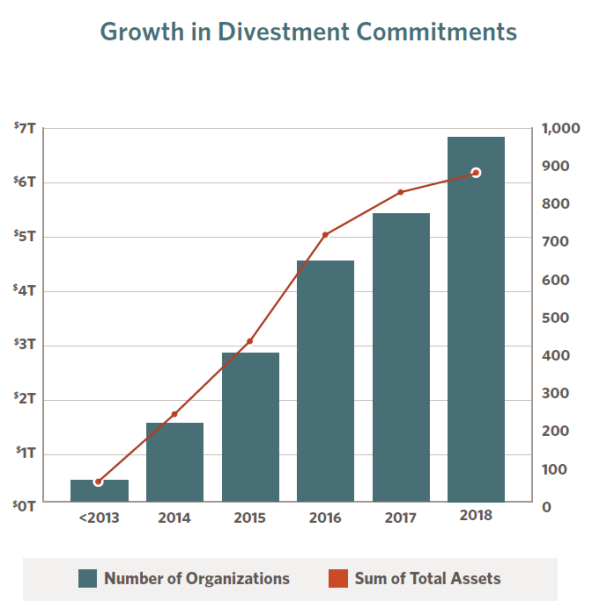

A felelős befektetések körében kiemelkedik egy mozgalom, a Global Fossil Fuel Divestment Movement, amelynek lényege, hogy egyes befektetési alapok, illetve befektetők kinyilvánítják, hogy nem fektetnek fosszilis energiaforrásokra épülő vállalatokba, illetve eladják meglévő befektetéseiket. A mozgalmat diákok indították el még 2011-ben, később egyre többen csatlakoztak és 2018 végére már elérte az ezret azoknak az intézményi befektetőknek a száma, akik nyilvánosan elköteleződtek a részvények eladása mellett. A befektetők, befektetési alapok összetétele változatos: eddig 37 országból csatlakoztak, egyharmaduk az Egyesült Államokban, a többi azon kívül található, az általuk kezelt teljes összeg pedig jelenleg 6 ezer milliárd dollárt tesz ki. Ez a nagyságrend a globális tőkepiacoknak még mindig csak a töredékét jelenti, de az összeg gyors növekedése (5 éve még csak 52 milliárd dollár volt) jelzésértékű az iparágak számára, figyelembe véve az ehhez kapcsolódó nemzetközi kampányt és médiamegjelenéseket is.

A részvények eladását célzó mozgalom egyelőre elsősorban a szén alapú energia-termeléshez kapcsolódó iparágak számára jelent problémát. A Goldman Sachs szerint az egyébként is a klímaváltozás elleni küzdelem célkeresztjében álló globális szénipar vállalatainak az elmúlt években tapasztalt mintegy 60%-os leértékelődésében meghatározó szerepet játszott a részvények eladását célzó mozgalom.

Az olajipar érintettsége egyelőre jóval kisebb, ugyanakkor a szénipari vállalatok tapasztalata egyértelmű üzenetet jelenthet számukra is. A részvényeladás mellett egyre több befektető kéri az olajipari vállalatokat klímakockázatuk és klímastratégiájuk nyilvánosságra hozatalára, miközben a pénzügyi és egyéb szabályozói elvárások is folyamatosan növekednek. Jól jelzi ennek jelentőségét, hogy 2018 októberében az Oil&Money konferencián a BP elnöke, Bob Dudley is az előadásában jelentős kockázatként jelölte meg a fosszilis energiaforrásokra épülő vállalatok részvényeinek eladására ösztönző befektetői mozgalmat. Emellett felszólalt a növekvő transzparenciára vonatkozó elvárások ellen is, melyek szerinte nem csak adminisztratív terhet jelentenek a vállalatok számára, de – ahogy fogalmazott – összezavarhatják a befektetőket és erősítik az eladást célzó mozgalmat. Bob Dudley és a BP nem az első olajcég, amely aggodalmát fejezi ki: legutóbbi éves jelentésében a Shell is a tőkéhez való hozzáférését érintő kockázatként jelölte meg a fosszilis energiaipari cégek részvényeinek eladását.

Az olajipari vállalatok számára a legnagyobb kihívást az jelenti, hogy az olajtermelés fenntartásához, bővítéséhez jelentős pénzügyi forrásokra lesz szükség a következő időszakban is, ezek szűkülése, vagy ha az iparágat a befektetők kockázatosabbnak látják, hosszú távon problémát jelenthet. Annak ellenére ugyanis, hogy a megújuló energiaforrások szerepének növekedése biztosra vehető a jövőben, azok jó esetben is csak a globális energiaigény bővülésének egy részét tudják majd lefedni. A jelenlegi előrejelzések legtöbb forgatókönyve szerint 2040-ben is csak kb. 1/3 lehet a megújulók aránya a globális energiamixen belül. Ez pedig a BP becslése szerint a gyakorlatban azt jelenti, hogy bár a megújulók aránya nőni fog, de a világon 2040-ben még így is a jelenlegi termelésnél több olajra és gázra lesz szükség, ennek biztosításához pedig addig is jelentős befektetésekre lesz szükség. Az olaj- és gázipari vállalatok mindenesetre megpróbálják az ezzel kapcsolatos kockázatokat minél inkább elkerülni, ennek részeként például maguk is egyre nagyobb mértékben diverzifikálják működésüket, fektetnek megújuló energia termelésébe, illetve a széndioxid megkötését és földfelszín alatti tárolását lehetővé tévő technológiák fejlesztésébe.

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.