Meglepte a piacot, hogy az év első felében a nagy olajcégek (Shell, Exxon, Chevron, Total, Statoil) újra jelentősebb profitot tudtak felmutatni a továbbra is 50 dollár/hordó körüli olajárak mellett. Az eredményesség mögött az OPEC megállapodás miatti átmeneti olajár visszapattanáson kívül talán még fontosabb szerepet játszott az elmúlt évek költséghatékonyság-növekedése. Az elemzők körében egyetértés mutatkozik abban, hogy a hatékonyságnövelésre a tartósan alacsony olajár-környezet kényszerítette rá a cégeket.

Az alábbiakban látni fogjuk, hogy az olajárak historikusan egyáltalán nem alacsonyak. Az más kérdés, hogy a 2014 előtti, pár év 100 dolláros olajár mennyire “kényelmesítette” el az olajtermelőket, és hogy ezért igenis érezhetik alacsonynak az olajárakat mind az olajcégek, mind pedig az olajtermelő gazdaságok. A csökkenő olajbevétel a Perzsa-öbölben okozza a legnagyobb feszültséget a még magas olajár-környezetben elszabadult fiskális kiadások miatt. Míg a piaci alapon működő cégek meglepően hamar észbe kaptak, és racionalizálásba kezdtek, az olajtermelő országokban a szociális feszültségek miatt nem egyszerű megszorítani, és újra fegyelmezett fiskális pályára állni.

Az alábbi ábrán látjuk, hogy az általános árszintváltozásoktól megtisztított, ún. reál olajárak elmúlt 70 éves átlaga – 2017 júniusi dolláron számolva – 46 dollár körül van. Ezt az átlagot ráadásul a 70-es évek és a 2000-es évek jelentős, átmeneti olajár-sokkjai értelemszerűen felfelé húzzák, a nyugodt időszakban 33 dollár körül ingadozott. Az elmúlt 45 év átlaga 57 dollár/hordó, míg az elmúlt 15 év átlaga – a relatíve hosszabb 90 dolláros időszak ellenére is csak – 73 dollár/hordó.

Forrás: Federal Reserve Economic Data, saját számítás

A 70-es évekbeli olajválságot átmenetinek tekintve azt látjuk, hogy a kezdeti reál 20-30 dolláros olajárak a 80-as évektől inkább a 30-40-es sávban mozogtak. Ezt alapvetően az magyarázza, hogy a kereslet növekedésével egyre magasabb kitermelési költségű olajforrásokhoz kellett hozzányúlni. Ezt követően a 2010-es években szökik az egekbe az olajár, elsősorban az arab tavasz miatti geopolitikai bizonytalanságok miatt, de vegyük észre, hogy már a 2000-es évek közepén reál 50 dollár fölé emelkednek az árak. Kicsit déjá vu érzése lehet az embernek, amikor a mögöttes okokat keresi: a Katrina-hurrikán pusztítása, Észak-Korea rakétakísérlet-aktivitásának növekedése, erősebb, mint várt benzinkereslet és geopolitikai feszültségek (Izrael-Libanon, Izrael-Irán konfliktus, Nigéria) nyomták fel az olajárakat 2005-2008 között.

Az elmúlt időszakban megfigyelt átlagos reál 50 dollár/hordó ár tehát jóval magasabb, mint a 30-40-es sáv a 2000-es évek közepét megelőzően, és közel van az 50 éves átlaghoz is. Miért mondja mégis mindenki, hogy alacsonyak az olajárak? Mert az érzetük az.

A magas, 100 dollár/hordós árkörnyezetben ugyanis számos olyan befektetésbe fogtak az olajtermelő cégek – az áremelkedést tartósnak gondolva –, amelyek csak a magasabb olajárak mellett térülnek meg. A magas olajár miatti magas bevételek pedig nem ösztönözték a vállalatokat a gazdálkodás költséghatékonyabbá tételére, a további innovációk utáni kutatásra, jellemzően a drágábban kitermelhető olajtartalékok feltárására szánták a befektetési összegeket. Ez különösen igaz volt azokban az országokban, ahol még a 70-es éveket megelőzően a privát külföldi cégek és a kormányzatok közötti konfliktusok végső feloldásaként számos vállalatot államosítottak, aminek eredményeként termelékenységük már az olajár-emelkedés előtt is gyengébb volt.

A 2014-ben indult olajárzuhanást -– nemcsak a hivatalból „optimista” cégek, hanem a független elemzők is – sokáig átmenetinek gondolták, széleskörűen alábecsülve az amerikai palaolaj-termelésben rejlő lehetőségeket és a kínai lassulás hatását az olajkeresletre. Kezdetben az volt a cél, hogy minél több magasabb termelési költségű olajtermelő, köztük az amerikai palaolaj-termelők kiárazódjanak a piacról, ezért felfuttatták a hagyományos olajtermelést is, ami tovább tetézte a már kialakulóban lévő túlkínálatot a piacon. De látva az amerikai palaolaj-termelők alacsonyabb olajár melletti ellenálló képességét, tavaly év végén nemcsak az OPEC országok, hanem többek között Oroszország is inkább a kínálatmenedzsment mellett döntött, hogy alulról megtámasszák az árakat.

Az olajtermelő cégek viszonylag hamar elkezdtek annak a lehetőségével számolni, hogy az olajár már nem mászik vissza – nagyobb háborús konfliktus nélkül – 100 dollár környékére. Átfogó stratégiák születtek világszerte a csökkenő olajkereslet és a rugalmasabb olajkínálat melletti túlélésre. Számos, magas kitermelési költségű projektet írtak le az elmúlt két évben, jelentős költséghatékonyság-javulást értek el, és – a várhatóan csökkenő olajkeresletet ellensúlyozandó – diverzifikálni kezdték működésüket is részben a földgáz, részben a petrolkémia felé. Ez az alkalmazkodás nyilvánvalóan egy fájdalmas folyamat sok szempontból, és nem véletlen, hogy még a legnagyobb cégeket is hallhattuk sírni az „alacsony” olajárak miatt. Az ez évi eredmény-kimutatások azonban azt mutatják, hogy az átállás sikeres volt, a nagy olajcégek felvették a kesztyűt.

Sokkal nehezebb helyzetben vannak azok a fejlődő országok, amelyeknek az egész gazdasága az olajbevételekre épül. Ezek közül is kiemelkednek azok az országok, amelyek az arab tavasz idején többek között azzal próbálták a társadalmi feszültségeket oldani, hogy jelentősen megnövelték szociális kiadásaikat.

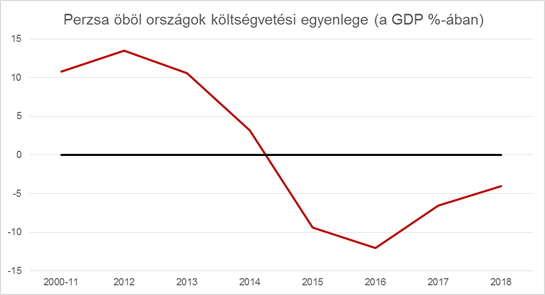

A Perzsa-öböl országai a magas olajbevételek mellett – a megnövelt kiadások ellenére – átlagosan 10% feletti költségvetési többletet tudtak felmutatni 2013-ig, ami szinte egyik napról a másikra süllyedt ugyanekkora GDP-arányos deficitbe 2015-re. Nem voltak egyedül. 2015-ben Algériában 16%-os, Irakban 14%-os, Líbiában 40%-os volt a büdzsé hiánya a GDP %-ában. Az egyik kivétel egyébként Irán volt, amely a szankciók miatt nem tudott a magasabb olajárból közvetlenül profitálni, de az alacsonyabb miatt sem nagyot veszíteni.

Forrás: IMF, Regional Economic Outlook: Middle East and Central Asia

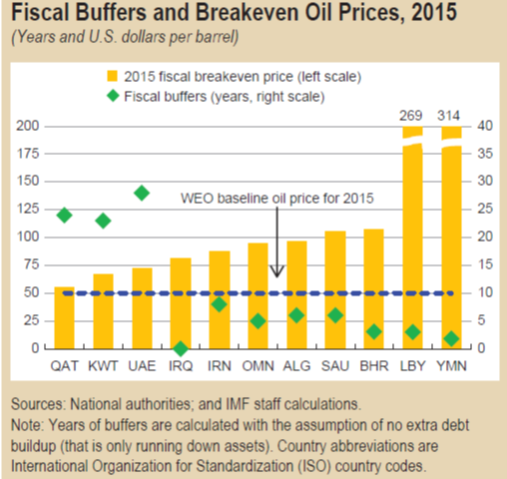

Amikor az IMF félévente frissíti elemzését az ún. fiskális breakeven olajárakról, akkor azt számolja ki, hogy milyen olajár mellett kerülne az adott ország költségvetése egyensúlyba (= zéró deficit). Ez túlbecsüli a ”szükséges” olajárszintet, hiszen jellemzően nem kiegyensúlyozottak a költségvetések ezekben az országokban sem, de ad egy képet arról, hogy mekkora fiskális kiigazítás előtt állnak ezek az országok.

Forrás: IMF, Regional Economic Outlook: Middle East and Central Asia

A fiskális breakeven olajár tehát nem az az olajár, amit el akarnak érni az országok (pl. OPEC termelés-visszafogással), hanem ami mellett nem kell a tartalékaikhoz nyúlni, vagy nem adósodnak el tovább. Pl. az IMF 2015-ös regionális kitekintésében azt jelezte előre, hogy tartósan 51 dollár/hordó olajár mellett olyan 5 évig lehet elegendő tartalékuk a Közel-Kelet, Észak-Afrika és Közép-Ázsia régió olajtermelőinek, ha változatlanul hagyják kiadásaikat (ld. lenti ábra).

Vegyük Szaúd-Arábia példáját. Az IMF legfrissebb, idei áprilisi Regional Economic Outlook (REO) jelentése szerint kiadásainak olyan 35%-át kellene megvágnia, hogy egyensúlyba kerüljön. Erre nem lenne szüksége, ha az olajár 83.8 dollár/hordóra emelkedne, mert akkor megszorítás nélkül is egyensúlyban lenne a költségvetése. Ezzel szemben például Iraknak 54.3 dollár/hordó ár is elég az egyensúlyba kerüléshez. Három olyan ország van, Katar, Kuvait és az Egyesült Arab Emírségek, amely hosszabb ideig (akár 20-25 évig) sem kerül gondba – alacsony olajárak mellett sem – hatalmas fiskális puffereik miatt. Ez azt is jelenti, hogy van olyan ország, ahol egy kisebb fiskális reform is újra a rendes kerékvágásba terelheti a gazdaság működését (pl. Kuvait, Irak és Irán), míg egyes országok valószínűleg nem tudnak akkorát megszorítani, hogy ne legyen olajár-emelkedésre is szükségük, ilyen pl. Szaúd-Arábia, Líbia vagy Omán.

Az IMF egyébként számol ún. külső breakeven olajárat is, ez az az olajár, ami mellett a folyó fizetési mérlegek kerülnének egyensúlyba. Ezek jellemzően jóval alacsonyabbak, a 40-50 dollár/hordó sávban mozognak, kivéve Algériát, Bahreint és Ománt, ahol inkább 70 dollár körüliek.

A Perzsa-öböl országai is viszonylag hamar felismerték, hogy egyrészt diverzifikálni kell gazdaságaikat, másrészt, hogy fiskális megszorításokat kell tenniük ahhoz, hogy újra fenntartható pályára állhassanak. Az is világos volt, hogy ez az átmenet annál könnyebb, minél magasabb az olajár-bevétel, azaz minél nagyobb a költségvetés mozgástere ebben az időszakban. Az átmenet azonban korántsem lehet olyan gyors, mint a nagy olajcégek esetében. A szociális kiadások visszavágása ugyanis egy rendkívül fájdalmas folyamat a puskaporos hangulatú Perzsa-öbölben. A gazdaság diverzifikálását pedig semmiképpen sem gyorsítja, ha az állami beruházásokat vissza kell fogni. Ráadásul a reformok eredményeként valószínűsíthetően alacsonyabb lesz a gazdasági növekedés is (az alacsonyabb belföldi keresletet nem tudják az exportbevételek ellensúlyozni), ami tovább nehezíti a folyamatot. Átmenetileg megoldás lehet a bevételek növelése is, korántsem véletlen, hogy Szaúd-Arábia már egy ideje fontolgatja az állami olajvállalat, a Saudi Aramco tőzsdére vitelét.

Az 50 dolláros olajár tehát nem historikusan, hanem azért „alacsony”, mert olyan fájdalmas és elkerülhetetlen strukturális reformokra kényszerítette a kormányokat és a cégeket is, amit magasabb olajárak mellett valószínűleg nem most és nem ilyen ütemben hajtottak, hajtanának végre.

Ne felejtsük el azt sem, hogy az olajimportőr országok is, akikről most kevesebb szó esett, de mégiscsak ők adják a világ GDP-jének döntő részét, megérezték az olajárcsökkenést. Ezek az országok fellélegezhettek az alacsonyabb olajimport-számla miatt, de nagyon makacs inflációs rátákat és várakozásokat is sikerült letörni világszerte az olajáresés nyomán. Az olajárat tehát még ők is érezhetik „alacsonynak” a 2014 előtti időszakhoz képest.

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.