Előző írásunkban bemutattuk, hogy az LNG piacon várhatóan túlkínálat alakul ki, és az új termelőknek meg kell találniuk a korábban biztos felvevőpiacnak tekintett ázsiai országok alternatíváját. Hosszabb távon arra számítunk, hogy piacok nyílnak majd meg, és a közlekedésben is elterjedhet az LNG-meghajtás. Az elkövetkező néhány évben azonban csak oda tud menni a gáz, ahol már rendelkezésre áll az infrastruktúra az LNG tankerek fogadására és a gáz fogyasztókhoz való továbbítására. Ezért Európa lesz a szabad LNG szállítmányok elsődleges célpontja. Ebben az írásban azt a kérdést járjuk körbe, hogyan fogja az LNG visszahódítani korábbi európai felségterületeit, és meddig tud terjeszkedni a versengő európai gázpiacon.

A világ LNG visszagázosító kapacitásainak negyede Európában található

Az első LNG tanker 1969-ben érkezett Európába. Először a nagy potenciális felvevőpiaccal rendelkező, de a hagyományos nagy szállítók által nehezen elérhető piacokon, Spanyolországban, Dél-Olaszországban és Dél-Franciaországban építettek terminálokat, és az orosz csővezetékeshez nagyon hasonló, hosszú távú, olajindexált szerződéseket kötöttek a szállítókkal. A 2000-es évektől változott az üzleti modell: a Hollandiában és az Egyesült Királyságban épült terminálokhoz már nem kötöttek nagy mennyiségre szóló hosszú távú szerződéseket, helyette alapvetően szpot szállítmányokat fogadnak, amelyek aktuális piaci áron találnak gazdára. Európa keleti felében Görögországban és Litvániában épült két kisebb kapacitású terminál, Lengyelországban jövőre várható egy új terminál átadása. A kiépült összeurópai infrastruktúra évi 200 bcm cseppfolyósított gáz behozatalára ad lehetőséget, ami több mint a jelenlegi teljes orosz import.

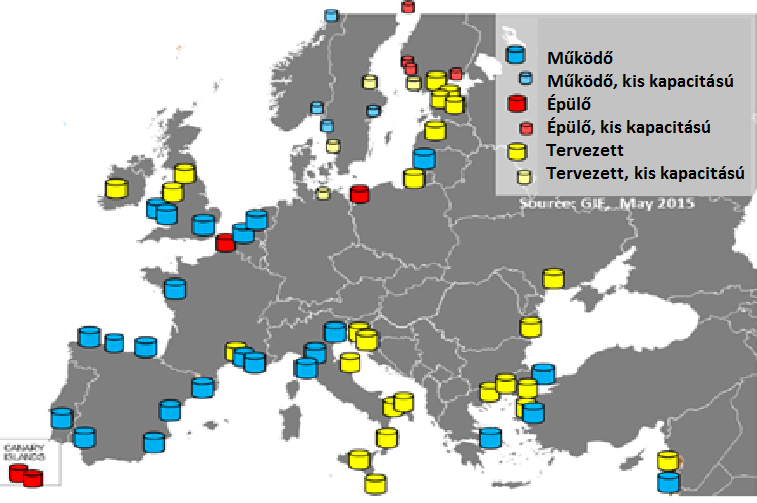

LNG terminálok Európában

LNG terminálok Európában. A már működő és építés alatt lévő terminálokkal érdemes csak számolni, a tervezettek a legtöbb esetben csak tervek maradnak. Forrás: GIE

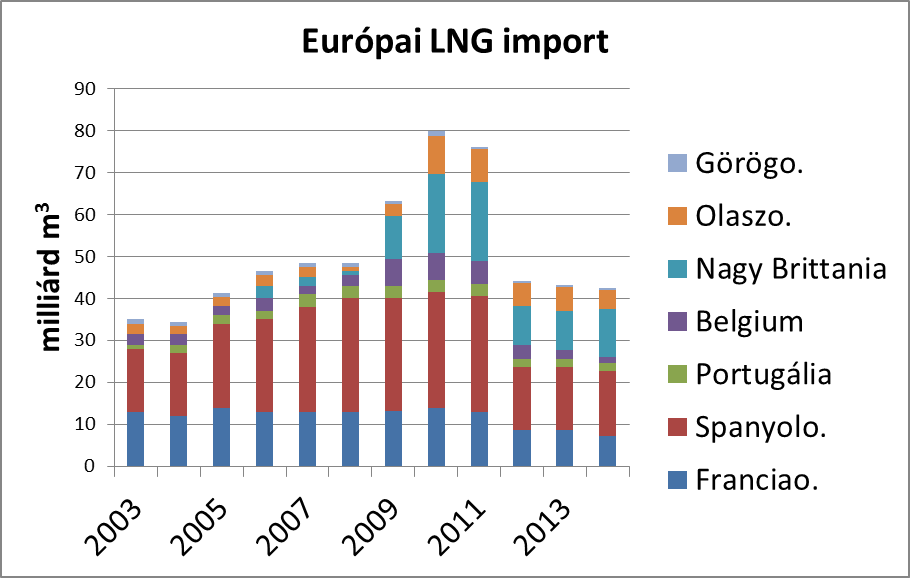

Fukushima után túl drága lett az LNG Európának

2011-ig az LNG európai terjeszkedése fokozatosan haladt előre, a csúcson az orosz export felét tette ki. A nukleáris katasztrófa után azonban a japán és koreai gázerőművek 40 milliárd m3-t meghaladó új kereslettel jelentek meg az LNG piacon. Az ázsiai árak ezért megduplázódtak, ami kellő ösztönzést adott az LNG szállítóknak, hogy amit csak lehet, odaszállítsanak. Így Európába szinte nem jött szpot szállítmány, és még a hosszú távú szerződéses szállítmányok egy része is átirányításra került, bár a szerződéses korlátozások miatt sokkal kisebb volt a mozgástér. (az LNG piac szerkezetéről és annak átalakulásáról l. korábbi írásunkat).

Az európai gázpiacok meglepően könnyedén alkalmazkodtak az LNG import megfeleződéséhez. Bár 2010 és 2012 között emelkedtek a gázárak, a szpot piaci árak végig az orosz szerződéses gáz ára alatt maradtak. Szűkösség azért nem alakult ki, mert a válság kitörése után úgy visszaesett az európai gázkereslet, hogy a csővezetékes importszerződésekből is szinte csak a kötelező „take-or-pay” mennyiségeket vették át, így a kínálat gyorsan tudott alkalmazkodni.

Forrás: GIINGL

Az olcsó LNG újra helyet követel Európában

Ahogy arról korábbi posztunkban már írtunk, Fukushima után több évbe telt, míg az LNG kínálatbővülés is felpörgött, a következő 5 évben viszont 50%-os kínálatbővülés várható. Így az ázsiai felár mára megszűnt, és folyamatosan nő a le nem szerződött LNG mennyisége. A máshol helyet nem találó LNG-t ma legegyszerűbb Európában eladni, mert itt áll rendelkezésre infrastruktúra és likvid gázpiac.

Kérdés, hogy kinek és milyen áron lehet majd eladni a gázt, hiszen az európai termelők és importőrök nem fogják ölbe tett kézzel nézni a piaci részesedésük csökkenését, miközben az orosz importkapacitás is bőséges, és az értékesített volumen még mindig 10%-kal alacsonyabb, mint a válság előtt volt.

Európa gáztermelése folyamatosan csökken, ami a következő 5 évben minimum 20 milliárd m3, de tartósan alacsony gázárak esetén akár 40 milliárd m3 teret nyithat az új belépők számára. Rövidtávon azonban az importőröknek kell újraosztani a piacot. A mai importnak van egy bebetonozott része, a hosszú távú szerződések kötelező átvételes mennyisége. Az LNG csak a take-or pay-en felüli szerződéses illetve a nagykereskedelmi piacokon eladott import gázt tudja kiütni a pozícióiból. A likvid gázpiacokhoz hozzáférő nyugat európai gáz-nagykereskedő akkor választja az LNG-t, ha nem kerül többe, mint az alternatív források, azaz – a ma már csak részben - olajindexált szerződéses gázár, illetve a nagykereskedelmi gázár. Így a spot LNG szállítmányok várhatóan TTF nagykereskedelmi áron találnak majd gazdára, és a hosszabb távra szóló szerződések is nagy valószínűséggel a piaci árhoz, és nem az olaj árához lesznek indexálva.

Mivel az európai hub árak függnek a kínálattól, az LNG piaci térnyerése tartós lefelé irányuló nyomást fejt majd ki az európai nagykereskedelmi árakra. Akár egy negatív spirál is kialakulhat, ha a kötelező átvételen felüli csővezetékes és az LNG gáz próbál majd árban egymás alá ígérni és piaci részesedést szerezni. A piaci árak alakításában kulcsszerepe lesz annak, hogy a Gazprom milyen stratégiát fog folytatni, a profitját vagy a piaci részesedését fogja-e maximalizálni. A piaci részesedést maximalizáló esetben az árharc akár az LNG üzembezárási pontjáig is elmehet (az amerikai piaci ár függvényében 120-130 USD/1000m3). De valószínű, hogy a Gazprom számára optimális árszint ennél magasabban lesz: elég, ha a kialakult árszint az új LNG beruházásokat ellehetetleníti, és visszafogja a magas költségű északi tengeri gázmezők kifejlesztését.

Forrás: saját számítások az MIT költségmodellje alapján

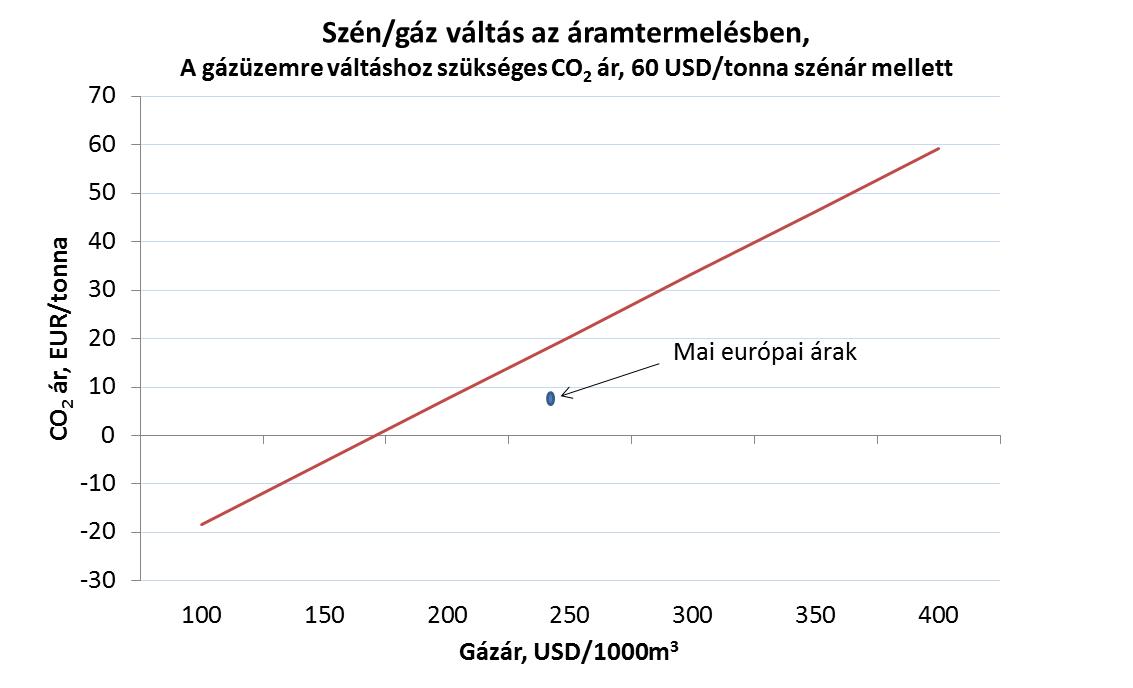

A gázárak csökkenése a keresletre is kedvező hatással lehet, ha újra versenyképessé válnak az európai gázos erőművek. Az elmúlt 5 évben nagymértékben visszaesett a gáz felhasználása az áramszektorban: a támogatott megújulók és az olcsóbbá vált szénalapú termelés kiszorították a gázos erőműveket a piacról. Mivel az erőműpark rendelkezésre áll, a gázárak megfelelő mértékű csökkenése (és/vagy a válság óta még mindig nagyon alacsony CO2 árának emelkedése esetén) gyorsan felpöröghet az áramszektor gázfogyasztása. Európai szinten akár 30-40 milliárd m3 extra kereslet is elképzelhető az erőművek részéről. Ehhez azonban legalább 20-25%-os további gázárcsökkenés szükséges, ha nincs további szigorítás a széndioxid politikában, és a gáz áramtermelésbeli fő versenytársa, a szén se lesz olcsóbb. Erre azonban nincs garancia, mert az alacsony gázárak lenyomhatják a nemzetközi szénárakat is, ahogy ezt az amerikai gáztöbblet megjelenése után tapasztalhattuk.

Az orosz gázár tehát felülről, a gáz alapú áramtermelés alulról fogja korlátozni az LNG árát, ami egy 170 -240 USD/1000 m3 sávot jelöl ki arra az időszakra, amíg a világban LNG kínálati többlet mutatkozik. Azt a kérdést, hogy az olcsó LNG árak hogyan fogják érinteni a mi régiónkat, sorozatunk következő részében vizsgáljuk meg.

Ha tetszett a poszt, kövesd a Guruló hordó blogot Facebookon!

Vagy iratkozz fel hírlevelünkre!

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.