Chief Economist Team

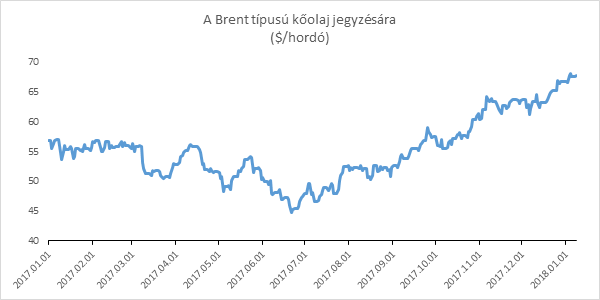

2017-es év igencsak izgalmasnak bizonyult az energiaipar számára. A szektor szempontjából egyelőre legfontosabb nyersanyag, az olaj ára az év vége felé közeledve rendre 3 éves rekordokat döntött. A kőolaj piacát évek óta jellemző túlkínálat idén valóban csökkenésnek indult, ami felfelé nyomta a nyersanyag árát. Az OPEC-megállapodás, a gazdasági növekedéssel párhuzamosan egyre kedvezőbb keresleti kilátások, az eseménydús év a Közel-Keleten, és olyan ad hoc tényezők is, mint néhány kulcsfontosságú csővezeték átmeneti meghibásodása is hozzájárultak ahhoz, hogy ma már csak egy hajszál választja el a Brent kőolaj árát a 70 dollár/hordós lélektani határtól.

A kőolaj piacán idén egyaránt hangsúlyosnak bizonyultak az alapvető keresleti-kínálati viszonyok, az infrastruktúra, és a politikai tényezők. Kezdjük a fundamentumokat meghatározó strukturális elemekkel, a kereslet és a kínálat mozgásának elemzésével.

Strukturális mozgások: keresleti és kínálati viszonyok

2017 első felét a januárban életbe lépő OPEC megállapodás határozta meg. Mint ahogy arról azóta többször is írtunk, a megállapodásban részt vevő országok kitermelésük összehangolásával az olajpiacon évek óta uralkodó túlkínálatot akarták megszüntetni, és ezzel 50 dollár/hordó fölé emelni az árakat. A kezdeti megállapodás eleinte csak fél évre szólt, a sikerek elmaradni látszottak, az OECD országok rekordmagas készletei nem indultak csökkenésnek, és az olajpiac is szkeptikus volt a megállapodás működőképességével kapcsolatban. Habár az OPEC és nem-OPEC országokból álló csoport együttes termelése egyre közeledett a kitűzött célhoz, ez néhány ország, elsősorban Szaúd-Arábia az elvártnál magasabb erőfeszítésének volt köszönhető. Márciusban a megállapodásban részt vevő országok további hat hónappal hosszabbították meg a termelés-visszafogás érvényességét, majd ezt követően novemberben újabb féléves hosszabbítással kiterjesztették 2018 végéig (azzal a kitétellel, hogy nyáron felülvizsgálhatják a döntést), immár sokkal kedvezőbb viszonyok között.

2017 második félévében nemcsak a megígért céloknak korábban is megfelelő országok tartották a megállapodást, hanem egyre több ország érte el a termelés-visszafogási ígéreteknek való 100 százalékos megfelelést. Emellett – mint látni fogjuk – a kereslet is a vártnál jobban bővült az erősödő konjunktúra miatt, aminek együttes eredményeként az OECD-országok készletei végre csökkenésnek indultak, ami jelentősen megnövelte az OPEC-megállapodás hitelességét a piaci szereplők szemében. A 2017 novemberi OPEC-találkozó idejére a Brent már bőven 60 $/hordó felett volt, azóta pedig még tovább emelkedett, és mára már éppen csak alulról súrolja a 70 $/hordó szintet. Habár az OPEC és nem-OPEC országokból érkező olaj csökkenése feltételezhetően valóban szerepet játszott és játszik a piaci túlkínálat csökkenésében, azt mondhatjuk, több tényező szerencsés egybeesése kellett ahhoz, hogy az iparági szereplők újra az olajpiac egyik fontos meghatározójaként tekintsenek a kartellre – mindezekről azonban egy kicsit később írunk.

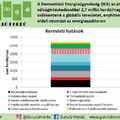

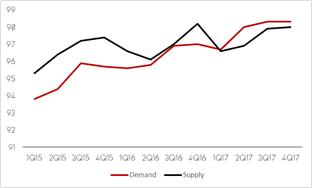

A világ olajkereslete és olajkínálata

Forrás: IEA Monthly Oil Market Report, December

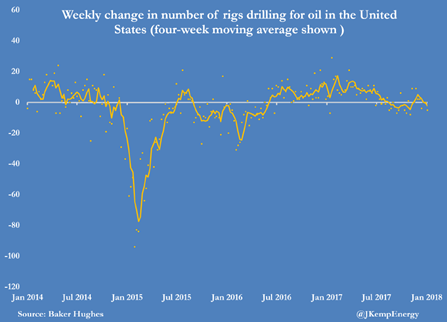

A kínálati oldal szűkülését a tavalyi évben az amerikai palaolaj várakozásokhoz képesti alulteljesítése is megtámogatta. Hiába lépte át a kőolaj már július végén az 50$/hordót, majd érte el a 60 dollárt novemberre, az USA palaolaj-termelői csak fokozatos és kissé lomha tempóban emelték a kitermelésüket, ami még így is közel felét ellensúlyozta az OPEC termelés-visszafogásnak. A palaolajtermelők reakcióidejét (ami olyan 4-5 hónapos késéssel reagál a WTI olajár mozgására) lassíthatta az amerikaiakat a második félévben igencsak megtépázó időjárás. Ami késik, nem múlik: az elemzők között ugyanis konszenzus uralkodik abban, hogy a következő pár évben az USA olajtermelése történelmi rekordokat fog dönteni.

A kedvező globális gazdasági mutatók, a szinte mindenütt magas, tartós növekedési ütemek, valamint az alacsony olajárak mind hozzájárultak a növekvő olajkereslethez. Az év során többször módosításra szorultak az olajkeresletre vonatkozó előrejelzések. Az IEA például három hónap alatt (júniustól szeptemberig) a 2017-es olajkereslet növekedési előrejelzését napi 1,3 millió hordóról 1,6 millió hordóra emelte, miközben az olajárak ez alatt lényegében nem változtak. Összehasonlításképpen, az IEA keresletelőrejelzésének emelése akkora, mint Oroszország kitermelés-visszafogási vállalása az OPEC és néhány OPEC-en kívüli ország közötti megállapodásban. A 2017-es keresletbővülést az IEA novemberben 1,5 millió hordóra (1,6%-ra) végül kicsit lefelé korrigálta. 2018-ban az IEA szerint tovább fog nőni a világ olajkereslete, a napi 1,3 millió hordós várható keresletnövekedés viszont elég jelentős lassulást jelent a 2017. második negyedévi 2,2 millió hordós, az előző év azonos időszakához viszonyított növekedéshez képest, ami 2015. közepe óta a legerősebb negyedév volt, ami az éves növekedési ütemet illeti.

A globális kilátások az olajtermelők számára tehát továbbra is kedvezőek, azzal együtt is, hogy az alternatív energiaforrások olajhelyettesítő hatása gyengébb a vártnál. A 2017-es keresletnövekedés elsősorban Kínából származott, 2018-ban viszont várhatóan India és a többi fejlődő ország lesznek az élenjárók.

Kiéleződő geopolitikai konfliktusok

Habár a kínálati oldalon az OPEC és nem-OPEC országok hatékony összefogása, illetve az amerikai olajtermelés egyelőre késlekedő felfutása, illetve a világgazdasági növekedés nyomán növekvő olajkereslet együttesen hozzájárultak az olajpiac feszesedéséhez, a túlkínálat csökkenését több egyszeri, átmeneti tényező is erősítette. Újra reflektorfénybe került a geopolitika, mint az olaj árát és elsősorban annak volatilitását jelentősen meghatározó tényező. Idén pedig a hurrikánoknak is a szokásosnál nagyobb szerep jutott, ugyanis 1 hónap alatt az USA területén 3 hurrikán is végigsöpört: valamikor a finomítói hálózatot, máskor az olajtermelést megrongálva.

Az infrastruktúra rongálódása a hurrikánoktól függetlenül is nagy szerepet kapott, elsősorban a Brent kőolaj kereskedelmét jelentősen befolyásoló Forties csővezeték több hetes leállásán keresztül. A vezeték működését több, mint 3 hétre felfüggesztették a javítások miatt, ezzel napi kb. 450 ezer hordótól esett el a kőolajpiac. De Bahreinben és Líbiában is voltak csővezeték robbanások tavaly.

A világpolitikai események sem hagyták érintetlenül az olajpiacot, ami miatt megemelkedett az olaj árában szereplő kockázati tényező, felfelé nyomva a kőolaj árát. Az USA kiéleződő konfliktusa Észak-Koreával, Szaúd-Arábia Katarral szembeni blokádja, az elmérgesedő Jemeni konfliktus, a kurdok függetlenedési népszavazása, Venezuela egyre fenyegetőbb, majd bekövetkező csődje, az éles fordulatot vett szaúdi belpolitika (korrupciós tisztogatások), az iráni tüntetések – mindezen események végigkísérték az év második felét. Tulajdonképpen minden hónap újabb és újabb olyan eseményt tartogatott, amelyek egyre bizonytalanabbá tették a kőolaj termelésének, illetve szállításának biztonságát, érthető módon megemelve a kőolaj árát.

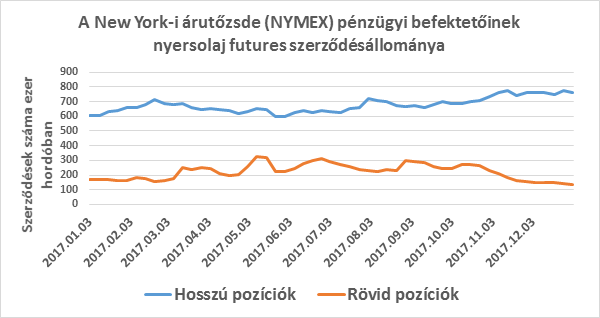

Ez az eseménydús év a befektetők fantáziáját is megmozgatta. A New York-i árutőzsdén a nyersolajra kötött futures szerződésállomány mennyisége és összetétele is folyamatosan változott. A pénzügyi befektetők (non-commercial traders) keresték a helyüket a piacon, mind az áremelkedésre, mind az áresésre fogadók állománya ingadozott az év során, míg novembertől végül elbillent a mérleg a hosszú pozíciók irányába. A jelenlegi hosszú pozíciók állománya soha korábban nem volt még ilyen magas. Ez a spekulatív tőkebeáramlás az olajpiacra hozzájárulhatott az olajár év végi látványos emelkedéséhez. Ha viszont a jelenlegi kereslet-kínálat viszonyok nem bizonyulnak tartósnak, akkor ez a jelentős spekulatív tőke gyors korrekciót is hozhat az olajárban.

Habár a geopolitika némileg kiszámíthatatlan tényező, a 2017-es év után több elemző hangsúlyozta ezen konfliktusok megerősödő szerepét. Összefoglalva rövid elemzésünket, a 2017-es év olajpiaci főszereplői a kereslet erősödése, az OPEC-megállapodások és a geopolitikai konfliktusok voltak, melyek folyományaként a felhalmozott kőolajtartalékok fokozatosan, de egyértelműen csökkenni kezdtek. Most, hogy megszilárdult az OPEC szerepe, és a kőolaj ára ismét 70 $/hordó körül mozog, a 2018-as év feltehetően az OPEC országok és az USA palatermelőinek csatáitól lesz hangos. Persze továbbra sem szabad elfeledkezni a növekvő keresletről, és ennek kapcsán arról a tényezőről, hogy rövidesen kevésbé az OECD országok készletei lesznek a kereslet mozgásának fő mutatói, sokkal inkább a távol-keleti és közel-keleti országok fogják a keresletnövekedés ütemét diktálni. A keresletbővülés dinamikájára pedig az olajár változása is hatni fog. Ha megállapodna az olajár a 2016 végéhez képest 30%-kal magasabb szinteken, akkor a keresletbővülés üteme is várhatóan visszafogottabb lesz, ami miatt kevésbé lesz fenntartható az olajár-emelkedés. Nem fogunk unatkozni 2018-ban sem.

2017-es összefoglalónk 1. része a makrogazdasági környezettel foglalkozott, itt találjátok

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.