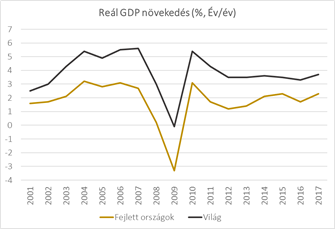

Szabó Lőrinc biztos nem örülne verscíme átköltésének, de jó felütésnek tűnt a mai poszthoz, amiben a gazdasági növekedés és az olajárak kapcsolata lesz a fő téma. 2017-ben mindenkit meglepett, hogy a világgazdaság szinte a semmiből, és valljuk be, kicsit Münchhausen báró módjára, újra nagyobb növekedési rátákat kezdett felmutatni. Nem is tartott sokáig a hurrá optimizmus.

Amikor az olajárak közel 50%-ot estek 2014 második félévében, ráadásul váratlanul, tényleg mindenkit meglepve, egyből megindultak a találgatások, mennyit lendíthetnek az alacsony energiaárak a globális gazdasági növekedés ütemén. Az elmélet ugyanis azt mondja, hogy az olajár-sokk nem zéró összegű játék, áresés esetén a pozitív hatás az olajimportőr országokban jellemzően nagyobb, mint a negatív az olaj exportőrök esetében. A városi legendák szerint minden 10 dolláros olajáremelkedés (-csökkenés) a globális GDP növekedési ütemét fél százalékponttal csökkenti (emeli) 2 éven belül. Az empirikus összefüggés eredeti forrását senki sem tudja, de széles körben elfogadott hüvelykujj-szabály a meglepően nagy hatás feltételezése ellenére. Vannak természetesen tudományosabb megközelítések is, amelyek megpróbálkoztak a hatás nagyságának becslésével. Egy 2000-es IMF papír például azt találta, hogy egy tartós 20%-os áremelkedés a GDP-t 0,25 százalékponttal veti vissza az első 4 évben. Az olajár-sokk természetétől függően az ECB és az IMF modelljei 0,1-0,2%-os GDP hatást tételeznek fel egy 10%-os olajársokk esetén. Blanchard és Gali óta azt is tudjuk, hogy az összefüggés sokkal erősebb volt a 70-es években. De ha kisebb is a GDP-hatás, azért napjainkban is megvan.

A gazdasági növekedés azonban 2015-2016-ban – rácáfolva az elméletre – nem reagált igazán. Az egyik legismertebb magyarázat szerint nem mindegy, hogy mi miatt esik az olajár. Bár a közvélemény azt gondolja, hogy a 2014-es és azt követő olajáresést alapvetően kínálati sokk okozta, méghozzá az amerikai palatermelés megindulása, a keresleti oldalt hasonló jelentőségű sokk érte ebben az időszakban. Gyökeresen megváltozott ugyanis a hosszú távú olajkeresleti kép. Míg korábban inkább attól féltünk, hogy hamarabb elfogy az olaj, mint gondolnánk, addig szinte az egyik napról a másikra kiderült, hogy inkább az a valószínűbb, hogy az olaj nagy része a földben fog maradni. Ráadásul a „Tesla-láz”, Tony Seba és nem utolsósorban a környezetvédők egy nagyon gyors technológiai áttörést vetítettek előre, ami akár pár év alatt is lerombolhatja az olaj utolsó nagy bástyáját, a fogyasztás 65-70%-át adó személy- és teherszállítást. A gazdasági növekedés szempontjából márpedig elég fontos, hogy hiába esik az olaj ára, ha abból nem tudnak tartósan profitálni a fogyasztók (és az olaj importőrök). Mivel a palaolajtermelés potenciálja sem látszott még ekkor, az olajáresést átmeneti sokknak tekintették a gazdasági szereplők.

Egy alternatív magyarázat azt hangsúlyozza, hogy a problémát az okozta, hogy az olajársokk egybeesett az ultralaza monetáris kondíciók időszakával. A válságot követően a világ nagy jegybankjai a monetáris kondíciók lazításával próbálták támogatni a gazdasági növekedést, először a kamatlábak nulla közeli szintre csökkentésével, majd a piaci likviditás nem-konvencionális eszközökkel való bővítésével. Ugyanakkor mivel egy 50-60%-os olajáresés nyilvánvalóan hat az inflációra és az inflációs várakozásokra is, ha a kamatokat nem lehet tovább csökkenteni a zéró szintről, akkor az infláció lassulása (vagy akár defláció) ceteris paribus bizony növeli a reál kamatlábat, ami pedig negatívan hat a keresletre, visszafogva a gazdasági aktivitást.

Amennyire pesszimista volt a hangulat 2015-2016-ban, akkorát fordult a világ 2017-ben. Nem véletlenül emeltem ki a lehetséges magyarázatok közül a fenti kettőt, ugyanis úgy vélem ezek köthetők leginkább az olajárváltozáshoz és ezekben volt a legnagyobb váltás is. Egyrészt kiderült, hogy az olajkereslet visszaesése nem feltétlenül pár éves történet, még akkor is, ha a fejlett országokban az átmenet minden bizonnyal gyorsabb lesz, mint a fejlődőkben. Az autóállomány lecserélődése ugyanis egy egyre gyorsuló, exponenciális folyamat, azonban éppen emiatt, rövid és közép távon kevésbé látványos. Ezt a mobilitási szolgáltatások fejlődése tudná leginkább felgyorsítani, de az eddigi tapasztalatok azt mutatják, hogy ezek a szolgáltatások egyelőre nem a saját autót váltják ki, hanem a tömegközlekedéssel versenyeznek. Ez is változni fog nyilván a jövőben, de Tony Seba 2030-as vízióját a belső égésű motorok nélküli világról egyelőre a kisebb valószínűségű események kategóriájába teszi. S bár látványos olajáremelkedést láthattunk a 2015-2016-os időszakban az OPEC+ megállapodás és a vártnál erősebbnek bizonyuló kereslet miatt, ne feledjük, hogy az olajár 27 dollár/hordós szintről indult 2015 elején. A jóval 100 dollár/hordós árak alatti szintek pedig lassan az átmenetiből tartós sokká váltak, meghozva a várva várt pozitív keresleti hatást is az olajimportőr gazdaságokban.

Még fontosabb, hogy az évi 20% feletti olajáremelkedés miatt az infláció is elkezdett felébredni csipkerózsika álmából, ami – a kezdeti deflációs félelmek, majd a törékeny növekedés iránti aggódás miatti – óvatos monetáris politikák mellett a reál kamatok fokozatos csökkenését hozta. Ezért fordulhatott elő, hogy bár a tankönyvekben nem olvashatunk ilyenről, de az emelkedő olajáraknak bizony expanzív hatása volt az alacsony kamatkörnyezetben.

Az elmúlt időszakban két dolog is megakasztotta az általános jó hangulatot „olajoldalról”. Az egyik, hogy az olajár már egy ideje jóval közelebb van a 100 dollár/hordós szinthez, mint az 50-eshez, ami már a Nemzetközi Energiaügynökség szerint is elérte azt a szintet, amire a globális kereslet visszafogással reagál. Másrészt pedig abban a pillanatban, hogy a kamatokat elkezdik emelni a jegybankok, az olajáremelkedés fent leírt unortodox hatása is oda, nem véletlenül unortodox. A mi esetünkben pedig elég, ha a Fed szigorít, mert az felerősíti a feltörekvő gazdaságok problémáit a már jól ismert csatornákon keresztül.

Sokat beszélünk az nyersolaj-kereslet és -kínálat alakulásáról, de az olajipart már egy ideje egy 2020-ban életbelépő szabályozási változás tartja lázban. A tengeri üzemanyagok kéntartalmát ugyanis 3,5%-ról 0,5%-ra csökkentik 2020. január 1-jén. A környezetbarátabb megoldás felé való elmozdulás nyilván üdvözlendő, azonban a szektor a változást 2025-re várta, amit viszonylag váratlanul hozott előre a Nemzetközi Tengerészeti Szervezet. Nincs ugyanis elegendő kínálat alacsony kéntartalmú olajtermékekből, ezért a megfeleléshez a hajók egy részének a kezdeti időszakban várhatóan gázolajat kell majd töltenie a tankjába (azt feltételezve, hogy a maradék szűrőket szerel be vagy LNG-t használ majd üzemanyagként). A gázolaj-vásárlás talán a legdrágább módja annak, hogy elkerüljék a büntetést, ezért ha a fuvarozók nem akarnak tönkre menni, ez csak átmenetileg jelenthet megoldást. Ugyanakkor a 2020-as év körüli időszakban ez várhatóan jelentősen megnöveli a gázolaj iránti keresletet, szűkítve ezzel a dízel-kínálatot a személyautók és teherautók számára. Az elemzők többsége ártüskét vár emiatt a dízel crack spreadekben (és ezzel egyidőben az eddig használt, magas kéntartalmú fűtőolaj árának összeomlását), ami az autós üzemanyag piacot és egyben a jegybanki inflációs előrejelzéseket is előbb-utóbb várhatóan megbolondítja majd. Persze csak átmeneti lesz ez a hatás, de ezt az átmenetet egyes elemzők akár 3 év hosszúnak is el tudják képzelni.

Ha Larry Summersnek van igaza, akkor a 2017-es fellendülés csak a csillagok szokatlan és egyedülálló együtt állasának – az ultra laza monetáris kondícióknak és az alacsony olaj- és termékáraknak – volt köszönhető és továbbra is „örök” stagnálás (secular stagnation) vár ránk. Mindenesetre az olajáraktól ne várjunk újabb lendületet. Most úgy látjuk, hogy ha az OPEC nem kezdi meg a termelésvisszafogás kivezetését, akkor egy időre tud még feljebb kúszni az olajár a hajózási szabályváltozások miatt és a dízel autósokat is újabb negatív meglepetés fogja érni – már jövőre –, ezúttal a magas üzemanyagárak miatt, mielőtt helyreáll az egyensúly.

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.