Horváth Ágnes – Kecskeméti István

Az elmúlt években úgy tűnhetett, hogy Oroszország tesz szívességet szövetségeseinek az OPEC együttműködésben való részvétellel, mára azonban nyilvánvalóvá vált, hogy nagyobb veszteségek nélkül nem tud kilépni a paktumból. Oroszország már a tavalyi árháborúban is gyorsan visszavonulót fújt és most is megegyezésre számítunk, látva, hogy az UAE-konfliktus eredményeként az Urál-típusú nyersolaj jelentősen gyengült a Brenthez képest.

A palaolaj-forradalom egy oldalra állította az OPEC országokat és Oroszországot 2016-ban

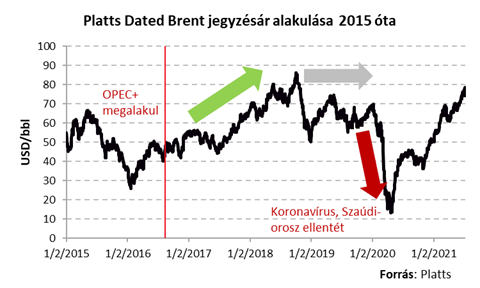

A legújabb kori orosz-OPEC együttműködés 2016-ban kezdődött, lezárva az amerikai palatermelők ellen indított (sikertelen) árháborút. Az OPEC+ szövetségnek köszönhetően az utóbbi években a korábbinál nagyobb árstabilitás volt a piacon – kisebb-nagyobb megingásokkal.

Az OPEC-en kívüli országok bevonását gazdasági oldalról a globális kínálat feletti nagyobb kontroll indokolhatta. 2019-ben az OPEC 29.5 millió hordó/nap kőolajat és 5.4 millió hordó/nap cseppfolyósított gázt termelt ki. Oroszország 11.6 millió hordó/napos kitermelésével együtt a tömörülés piaci részesedése több, mint 46% volt és akkor még nem számoltunk a többi OPEC-en kívüli résztvevő országgal.

Azt gondolnánk, hogy a számok magukért beszélnek, de azért a valóság nem ilyen egyszerű. Kínálat-menedzsment szempontjából ugyanis Oroszország helyzete nagyon különbözik a közel-keleti partnerékétől. Oroszországban töredezettebb a termelési struktúra, diverzifikáltabb az olajtermelő vállalatok mérete és tulajdonosi struktúrája az öbölmenti országokéhoz képest, ezért a politikának kisebb és közvetettebb – de persze így is nagyon erős – szerepe van a kínálati döntésekben. Másrészt a kínálat jelentős része szibériai mezőkről jön, ahol a zord időjárási körülményeknek is van szava a kínálat alakulásában, például a fagyás elkerülése végett egyes kutaknak folyamatosan mennie kell. Ezért a kitermelési mennyiség változtatása sem annyira rugalmas.

Ennek az együttműködésnek árakban is kifejezhető eredménye volt, illetve a kooperáció hiányát egyből büntette a piac. Erre a leglátványosabb példa a tavalyi kőolajár beszakadás, amit egyrészt a koronavírus járvány kitörése okozott, de ezzel egyidőben – a lehető legrosszabb időzítéssel - az egyezményben résztvevő országok jelentősen megnövelték a piacra vitt olajmennyiséget egy szaúdi-orosz ellentét miatt.

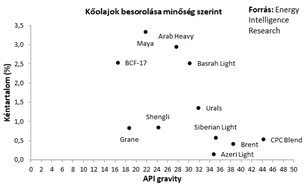

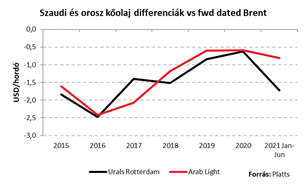

Az együttműködés nemcsak a Brent abszolút árában volt érzékelhető, hanem a közepes, nehéz (azaz alacsonyabb API-értékű) és savanyú (vagyis magas kéntartalmú) kőolajok – amit az OPEC és Oroszország jellemzően kitermel – piacán is. Az alábbi összehasonlításban az orosz Urals (API: 31.7, Kéntartalom: 1.4%) és a szaúd-arábiai Arab Light kőolaj (API: 33; Kéntartalom: 1.77%) Brenttől való eltérését ábrázoltuk. A 2015-2016-os időszakban az Urals és az Arab Light Brenthez viszonyított különbözete jellemzően -1.5 és -2.5 USD/bbl között mozgott, ami a korábbi adatokhoz viszonyítva átlagosnak vagy annál valamivel gyengébbnek tekinthető. A sikeres OPEC+ kínálatmenedzsment eredményeként 2017-től mindkét kőolajtípus felértékelődési pályára került, mivel a hasonló karakterisztikájú kőolajokból hiány volt a piacon. Az éves átlagban nem jelenik meg, de az Urals esetében hosszú hónapokra a pozitív tartományba is került a felár, tehát a vevők a Brentnél magasabb árat fizettek a rosszabb minőségű nyersolajért a kialakult túlkereslet miatt.

Gondolhatnánk, hogy amit az OPEC+ kivett a piacról azt visszatette az amerikai palaszektor, akkor mi itt a gond? Sajnos a finomítók esetében a „one size fits all” szemlélet teljesen tévútra vezet. Minden finomító egy adott kőolajtípusra van optimalizálva, ezért egy orosz vagy szaúdi kőolaj nem cserélhető le automatikusan amerikaira vagy bármi másra. Különösen, hogy az amerikai palaolaj egy édes (alacsony kéntartalmú) és sokkal könnyebb (magasabb API-értékű) nyersolaj. Emiatt könnyen előfordulhat olyan helyzet, hogy aggregált szinten úgy tűnhet, hogy egyensúly van a piacon (tehát a termelés ki tudja elégíteni a keresletet), viszont egy adott kőolajtípusból túlkereslet vagy túlkínálat van, ami tükröződik a benchmark kőolajhoz viszonyított árkülönbségekben. Ezeket a finomságokat a koronavírus miatt összeomló olajfogyasztás tavaly gyakorlatilag tárgytalanná tette. Kivétel nélkül minden típusú kőolaj bajba került.

Az olajkereslet vártnál gyorsabb visszapattanása eddig alvó feszültségeket hozott felszínre

Az olajkereslet összeomlására rekord mértékű termelésvisszafogással reagáltak az OPEC+ országok, amit megtámogatott a megállapodáson kívüli országok (mint az Egyesült Államok, Norvégia, de Venezuela és Irán is) kényszer termeléscsökkentése is. A globális termelést több, mint 10%-kal sikerült – korábban elképzelhetetlennek tartott módon- gyakorlatilag egyik napról a másikra tartósan csökkenteni, a még nagyobb áresést pedig a legkülönfélébb tárolók csurig töltése akadályozta meg. Az OPEC+ kínálatmenedzsment pedig a járvány terjedésével kulcsszerepbe került.

Talán meglepő, hogy egy évvel a történelmi krízist követően már nem túlkínálatról, hanem túlkeresletről beszélünk a világpiacon. A globális kereslet a fejlett országokban az átoltottság növekedésével, a kevésbé szigorú járványintézkedésekkel és az újranyitással párhuzamosan lódult meg, míg a fejlődő országokban, különösen Kínában a delta variánst megelőző sikeres járványkezelés miatt nem is esett vissza annyira a gazdasági aktivitás. A vártnál gyorsabb olajfogyasztás-növekedésre azonban nem reagált az OPEC+ arányos termelésnöveléssel. Ráadásul a sajnos továbbra is fenyegető harmadik/negyedik hullám körüli bizonytalanságra hivatkozva - a kialakult túlkereslet ellenére - az OPEC+ ragaszkodik a fokozatos termelésnövelés stratégiájához, átmenetileg további áremelkedést előrevetítve. A Brent ára 75 dollár/hordó szint közelébe is került ennek eredményeként. Ehhez képest az orosz Urals Brenthez képesti „felára” a 2017-ben indult megállapodás előtti mélységekbe zuhant a héten.

Az utóbbi napok iparági hírei a szaúdi-emírségek konfliktusról szóltak elsősorban. Az érdekellentétek a szervezeten belül nem példa nélküliek, tavaly azt is láthattuk, hogy látványos kenyértörésre is sor került. Azonban, ha megkaparjuk a felszínt, akkor azt látjuk, hogy van különbség kenyértörés és kenyértörés közt.

A korábbi években az volt a jellemző, hogy mintha Oroszország tett volna szívességet azzal, hogy együttműködik a szervezettel, ami leginkább abban nyilvánult meg, hogy szemmel láthatóan lazábban vehette és vette is a megfelelési szabályokat, nem kapott figyelmeztetést (legalábbis nyilvánosan), nem szembesült szankciókkal alulteljesítés esetén. Azonban az utóbbi időben fordulni látszik a kocka. Ez most talán abban látszik legjobban, hogy míg korábban Szaúdi-Arábia vállalta magára a mediátor szerepet konfliktus-helyzetekben vagy mentette meg a megállapodás hitelességét a ráeső termelésvisszafogásnál nagyobb mérték bevállalásával, a héten úgy tűnik Oroszországnak a legfontosabb az együttműködés fennmaradása. Ez nem véletlen, Oroszország az egyik legnagyobb haszonélvezője a megállapodásnak.

A 2021. májusi adatok szerint Oroszország a termelőkapacitásához képest már csak 8%-kal volt elmaradva, Szaúd-Arábia ezzel szemben 23%-kal, de ez elsősorban korábbi önkéntesen vállalt nagyobb visszafogásának köszönhető. Ehhez képest az Egyesült Arab Emírségek 28%-kal termelt kevesebbet, mint amennyit tudott volna. Az igazságtalanság mértékének megítéléséhez árnyalnunk kell ezt a képet. A mostani kvótákat, tehát hogy ki hogyan részesül a termelésnövekedésből a 2018. októberi termelési szintekhez képest határozták meg. Az UAE azonban hosszú távú stratégiája részeként, 2018 óta 32%-kal növelte termelési kapacitásait. A 2018. októberi szintekhez képest tehát hasonlóan áll a többiekhez képest, az időközbeni új beruházásaihoz képest azonban a legrosszabbul áll az OPEC+ tagok közül (a szankciókkal szembesülő Venezuelát és Iránt leszámítva). Az eltérés további növekedése várható már a közeljövőben, mert az UAE 2020. novemberében, amikor mindenki visszafogta a beruházásait a járvány miatt megroppant üzleti eredmények miatt, újabb 120 Mrd dolláros kapacitásbővítést határozott el a következő öt évre. A feszültség tehát abból adódik, hogy az UAE nagyobb termelésnövelést tudna végrehajtani, még az arányosság szabályainak betartásával is, ha figyelembe vennék az elmúlt évek beruházásait. Ehhez képest Oroszország (és Kazahsztán egyébként) kapott is könnyítést az előző hónapban, pedig náluk nem történt érezhető mértékű kapacitásbővítés.

Nincs olyan kimenet, amiben az olajkínálat ne nőne a vártnál nagyobb mértékben

Alapvetően két nagy valószínűségű kimenetet látunk a jelenlegi helyzetben. Az OPEC és szövetségesei engednek az UAE kérésnek és revidiálják a 2018. októberi referenciaidőszakot. Azt gondoljuk, hogy ebben az esetben nem csak a tervezett termelésbővítés megosztása változna ebben az esetben, hanem a termelésnövelés mértéke is, tehát nem a többiek rovására termelhetne az UAE többet.

A másik eset a kooperáció vége az UAE részéről, ebben az esetben kiléphet az OPEC-ből, rövid és középtávú beruházástervei egyébként emellett az alternatíva mellett szólnak. Láttunk már erre példát, legutóbb Katar lépett ki a szövetségből, tehát nem lenne példa nélküli eset. Ebben a szcenárióban szabadon dönthetne termeléséről és az arányos kvótánal is nagyobb mértékben önthetne olajat a piacra.

Az orosz Urals árfolyam esésének mértéke azt sugallja, hogy a piac a legrosszabb kimenetet, a második esetet árazza. Mi az első kimenetre tesszük fel tétjeinket. Az UAE fontos szövetségese Szaúd-Arábiának, az elmúlt időszakban talán az egyetlen biztos pont volt, amire támaszkodhatott annak ellenére, hogy rivalizálásuk a nyugati tőkebefektetésekért és az olajpiacon erősödhet majd hosszabb távon. Oroszország pedig saját kárán tanulta meg, már nem először, hogy az OPEC nélkül nagyon más piaci árazással szembesül. Az Emírségek úgy tűnik a legjobbkor borította az asztalt a tárgyaló felekre. Az OPEC+ erős „emberei” nem érdekeltek a megállapodás felmondásában, szerintünk lesznek engedmények és a piacra is több érkezhet a nagyon várt extra hordókból.

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.