Tavaly augusztus-október folyamán kiemelkedően magas volt az európai földgáztárolók feltöltési üteme, amelyek töltöttsége ezzel felzárkózott az évszaknak megfelelő normál szintre. Az Európai Unió földgázimport iránti igénye tovább nőtt, a behozatal-növekmény legnagyobb része Oroszországból érkezett, részben annak köszönhetően, hogy a Gazprom versenyképesebb árazást alkalmazott, de azért a cseppfolyósított földgáz (LNG) behozatala is dinamikusan bővült. Közben a nemzetközi gázpiacokon a verseny erősödött, a kontinentális gázárak egymáshoz közelítettek. Európának Ázsiával és Dél-Amerikával is versenyeznie kell a gázimportért.

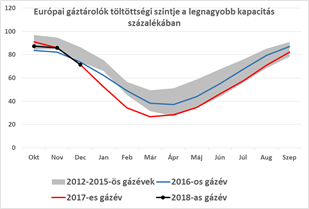

A gáztárolók töltöttsége rekord magas feltöltési ütem után újra normál szinten

Az európai gáztárolók töltöttségi szintje 2017 első felében alacsony volt. Októberre, a 2018-as gázév kezdetére azonban a töltöttségi szintek ismét felértek a 2012-2015 folyamán tapasztalt tartományba, három hónap alatt 25 milliárd köbméteres betárolást követően. Novemberben átlagosan a teljes kapacitás 86%-án álltak, tehát a téli fűtésszezonnak megfelelő tartalékkal vágott neki Európa. Ugyanakkor az egyes országok között jelentős eltérések mutatkoztak, december 10-ei adatok szerint Ukrajnában volt az egyik legalacsonyabb a tárolók kapacitáskihasználtsága 51%-kal, Portugáliában 49%, míg Dániában 89%, Lengyelországban 85%, Magyarországon pedig 62% volt. Magyarország esetében ez a töltöttség kiemelkedően magasnak számít, a tárolt földgáz mennyisége október végén 6 éve nem látott szintre emelkedett, december 10-én az MMBF 94%-os, az MFGT 49%-os töltöttségen állt. Ukrajna továbbra is igyekszik pótolni kiesett orosz gázimportját. Az idei gázév kezdete óta egyre többet importál Közép-Európa országaiból, Szlovákiából, Magyarországról és Lengyelországból. Magyarország szerepe Ukrajna gázellátásban egyre erősödik, amely szerepet korábban évekig a Balkán országaival kapcsolatban töltött be. Tavalyelőtt a Közép-Európából Ukrajnába irányuló gázszállításban Magyarország részesedése 10% volt, míg 2017. novemberben már átlagosan 30% körüli.

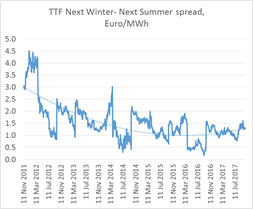

1.ábra: Téli-nyári gázár különbözetek és az európai gáztárolók töltöttsége

Forrás: Argus; Gas Infrastructure Europe AGSI+

A szezonális, téli-nyári gázár különbözetek, bár a 2016-osnál magasabbak, a korábbi évekhez képest mégis alacsonynak számítanak. 2007-2009 folyamán 4-8 euró/MWh között ingadoztak, 2010 és 2012 között 2-4 euró/MWh közé csökkentek, míg az utóbbi években jellemzően 2 euró/MWh alatt voltak. Az alacsonyabb árkülönbözet azt jelenti, hogy gyengébb a piaci ösztönző a tartalékolásra, így a szezonális gáztárolási döntésekre nagyobb hatást gyakorolnak a hálózatüzemeltetési és ellátásbiztonságra vonatkozó szabályozási elvárások. A szolgáltatókkal szemben elvárás, hogy felkészüljenek a nagy téli keresletre, viszont a gázbetárrolás mindig versenyez az aktuális gázfelhasználással. Ha a betárolási időszakban nagy az aktuális kereslet, akkor magas téli-nyári gázár különbözetre van szükség ahhoz, hogy a földgázt az aktuális piacról a tárolóba irányítsa. A 2017. októberi gázkereslet azonban a viszonylag meleg és szeles időjárás miatt alacsony volt, ami lehetővé tette a gáztárolók feltöltését.

Az EU gázimportfüggősége növekszik, a többlet mennyiség nagy részét Oroszország biztosítja

Az európai gázkitermelés csökkenő pályán van, miközben a kereslet továbbra is nő, amiből az következik, hogy szükség lesz további importra. A groningeni gázmezőt a környéken okozott földrengések miatt a bezárás fenyegeti, a holland kormány folyamatosan csökkenti az évente kitermelhető mennyiséget. Míg 2013-ban a teljes gázkitermelés ebben a mezőben 54 milliárd köbméter volt, ezt 2014-ben 42,5-ben maximálták, 2015-ben a maximumot 30-ra csökkentették, 2016-ban 24-re, és 2017. októberben kezdődött gázévre vonatkozóan 21,6 milliárd köbméter lett belőle.[1] Ugyanakkor, bár Norvégia 2017-ben eddig rekord mennyiségű gázt exportált, legfőbb gázmezői ugyancsak kimerülőben vannak, azzal együtt is, hogy a Statoil legalább 25 millió hordónyi kitermelhető olajat talált a skót partok közelében (az olajkitermeléssel együtt földgáz is felszínre kerül).

Az EU földgázimportja növekszik, 2017 első felében az éves növekedés 10% volt, elérve a 2.092 TWh-t, vagy 195 milliárd köbmétert, ami 17 milliárd köbméterrel több, mint 2016 első felében. Az EU legfőbb importforrása továbbra is Oroszország (az EU teljes gázimportjának 42%-a onnan jött), ahonnan az importnövekmény több, mint fele érkezett, 14%-kal 883 TWh-ra, vagy 82 milliárd köbméterre bővülve 2017 első felében. Az LNG import ugyanebben az időszakban 14%-kal nőtt (14%-os piaci részesedéssel), a Norvégiából érkező import 4%-kal nőtt (34%-os piaci részesedéssel), az Algériából és Líbiából származó import pedig 7%-kal nőtt (10%-os részesedéssel).

Az EU-ba érkező orosz gáz továbbra is elsősorban Ukrajnán keresztül jött (a teljes orosz mennyiség 45%-a), míg 28%-a az Északi Áramlaton érkezett. 2017 első felében Észak-Nyugat Európában a tisztán olajár indexált gázárak magasabbak voltak, mint a tőzsdei árak, Oroszország mégis növelte piaci részesedését azzal, hogy árazását versenyképesebbé tette. A Gazprom azt állítja, hogy az EU-ba irányuló gázexportjának fele olajár indexált, a másik fele tőzsdei jegyzésárakhoz van kötve.

Európa LNG forrásai tekintetében 2017 második negyedévében Qatar volt az első helyen 46%-os piaci részesedéssel, utána Nigéria következett (21%), majd Algéria (15%), Peru (7%) és Norvégia (6%). Bár az Egyesült Államokból származó LNG import nagy ütemben nőtt, a teljes mennyiség még nem jelentős. Mivel Európának versenyeznie kell Ázsiával az LNG szállítmányokért, a gázkínálat európai többlete kissé elmaradt a várttól. Az Egyesült Államok LNG exportjának a legnagyobb része Dél-Amerikába irányult (38%), míg Európa részesedése a 2017. január-augusztusi időszakban 13% volt, Ázsiáé 31%, a Közel-Kelet, Törökország és Afrika részesedése pedig 19% volt. Az amerikai LNG import azért hozzájárul a források diverzifikálásához. Annak ellenére, hogy az európai LNG mennyiségek még alacsonyak, a világ LNG kínálata várhatóan bővülni fog a következő években. Qatar LNG exportja középtávon várhatóan 21 milliárd köbméterrel fog nőni, ha a North Field mezőjére vonatkozó moratóriumot eltörlik (a qatari LNG export mintegy 20-25%-a Európába érkezik). Ausztráliában is új LNG beruházások befejezésére lehet számítani 2018-ban, a Nemzetközi Energia Ügynökség előrejelzése szerint pedig az Egyesült Államok 2020-ra a világ legnagyobb LNG exportőre lesz.

Erősödő nemzetközi verseny a gázpiacokon

Európában az LNG legfőbb versenytársa az Oroszországból csővezetéken érkező földgáz lesz. Az orosz gáz árazása felső határt szabhat az európai tőzsdei jegyzésáraknak, ha Oroszország az európai piaci részesedésének megvédése mellett dönt. Középtávon, 2022-ig az LNG piacon túlkínálat lesz, ami azt jelenti, hogy az árak az LNG változó költségének szintjéhez fognak konvergálni. Európa számára így is az orosz gáz marad a legolcsóbb szállítási forrás (bár hosszú távon az orosz gáz egy részét Ázsiába irányíthatják), tehát az amerikai LNG csak ott tud versenyképes lenni, ahol Oroszország engedi, hogy a jegyzésárak az amerikai LNG változó költsége fölött maradjanak.

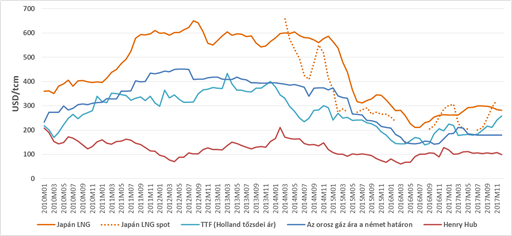

Ugyanakkor további kínálat fog megjelenni az ázsiai piacokon Ausztráliából, Qatarból, az Egyesült Államokból és Oroszországból, ideértve az orosz LNG-t és vezetékes gázt is. Ez a folyamat erősíteni fogja a versenyt az ázsiai gázpiacokon, az ottani túlkínálat egy részét Európába irányítva. Így a regionális gázárak jobban tudnak majd közelíteni egymáshoz, bár egyedi események, mint amilyen egy gázvezeték leállása vagy extrém időjárási körülmények továbbra is okoznak helyi kilengéseket (ld. 2. ábra).

2.ábra: Nemzetközi gázárak, 2010. január – 2017. december

Forrás: Reuters, Bloomberg (a “Japán LNG” árindex az összes mennyiséget tartalmazza, míg a “Japán LNG spot” árindex nem tartalmazza a hosszú, közép és rövid távú szerződéses mennyiségeket. A spot árindex jobban kifejezi az éppen aktuális piaci viszonyokat.)

Ha az ázsiai kereslet kisebb lesz, több LNG érkezhet Európába

Ha Kínában vagy Indiában a GDP-növekedés üteme a vártnál alacsonyabb lesz, vagy ha a villanyautók elterjedése és a megújuló áramtermelés bővülése gyorsabb lesz, akkor a vártnál kisebb lesz az ázsiai földgázkereslet, átirányítva az amerikai LNG export egy részét Ázsiából Európába. Európa jelentős gázimport-kapacitással rendelkezik, akár csővezetéken, akár LNG terminálokon keresztül, és az importkapacitás várhatóan csak bővülni fog. Azzal kapcsolatban viszont nagy a bizonytalanság, hogy melyik útvonal lesz jobban kihasználva.

A megújulók elterjedése csökkentheti a gáz felhasználását az áramtermelésben

A megújuló technológiák költségeinek gyors csökkenése és a kiépített kapacitások bővülése miatt a gázárak alacsonyak kell maradjanak ahhoz, hogy a gáz megőrizze versenyképességét az áramtermelésben. A gázerőművek kedvező gazdaságossági mutatóit veszélyeztetik a szél- és naperőművek. Az egyre nagyobb szélerőmű kapacitás lehetővé teszi, hogy az őszi, szelesebb időszakot jobban kihasználjuk, ami lerövidíti a magas gázkereslettel jellemezhető időszakot. A napsütéses időszakokban is csökkenhet a gázkereslet, hiszen az erőművi méretű napelem parkok költsége 2010 és 2016 között évente 15%-kal csökkent, így az LCOE mutató (levelised cost of electricity: az erőmű teljes élettartamára vetített, egységnyi áramtermelés költségének nettó jelenértéke) a 2010-es 162-100 $/MWh szintekről 2016-ra 67-40 $/MWh-ra csökkent. Átszámítva gázárakra ez azt jelenti, hogy a 2010-es 457-546 $/tcm-ről 2016-ra 169-262 $/tcm-re csökkent. A napelemek költsége várhatóan tovább fog csökkenni, amivel felülről korlátozzák a gázárat ahhoz, hogy a gáz versenyképes maradjon az áramtermelésben.

2017-es összefoglalóink 1. részét itt találhatjátok a gazdasági folyamatokról, a 2. részt pedig az olajpiacról itt olvashatjátok.

[1] A Hansa Hydrocarbons új felfedezése a Ruby gázmezőben hollandia partjainál 2025-től kezdődően részben pótolhatja groningeni mező elapadását.

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.